1Limite utilizzo contanti 2025

Per il 2025 non sono previste modifiche al limite dei pagamenti in contanti che resterà di 5.000,00 €.

Tuttavia il Regolamento UE 1624/2024, stabilisce che gli Stati Membri, a partire dal 2027, possano decidere di innalzare il limite a 10.000,00 €.

2Bonifico immediato dal 9 Gennaio 2025

Dal 9 Gennaio 2025 entrano in vigore le nuove regole europee che rivedono la direttiva sui pagamenti allo scopo di facilitare l'accesso a consumatori e imprese a uno strumento fino a ora gravato da un sovracosto (a volte una somma fissa, altre una fissa più percentuale con un esborso che può arrivaare oltre i 2 euro).

Dal 9 gennaio stop alle commissioni extra: effettuare un bonifico immediato costerà come un bonifico ordinario e tutte le banche saranno obbligate a riceverlo.

Le norme Ue prevedono un ulteriore passo il 9 ottobre 2025: l'obbligo per le banche non solo di riceverli ma anche di offrire il servizio di bonifico istantaneo ai propri clienti per consentirne una ulteriore espansione.

Un bonifico immediato infatti può essere disposto a qualsiasi ora del giorno e della notte e 365 giorni all'anno laddove uno ordinario si limita ad alcune ore dei giorni feriali.

In questo modo si può usare per acquisti in un negozio e permette alle imprese di disporre subito del denaro.

In prospettiva gli istantanei potranno sostituire quote dei contanti e degli assegni e fare concorrenza alle carte di pagamento.

3Chi può presentare la domanda di composizione assistita della crisi?

Presentazione della domanda

Questa fase prevede, in primo luogo, il deposito dell'istanza che va presentata sotto forma di ricorso (art.37 D.Lgs. 14/2019).

Possono depositare il ricorso: il debitore, gli organi di controllo societari, i creditori pubblici qualificati (Agenzia delle entrate, INPS e agente della riscossione).

Il ricorso deve contenere:

- l’accordo di ristrutturazione (se già concluso tra le parti, in caso contrario la proposta del debitore);

- i documenti contabili e fiscali indicati all’art. 39 sempre del D. lgs. 14/2019, necessari per la definizione del piano di rientro (scritture contabili e fiscali, dichiarazioni dei redditi e i bilanci dei tre esercizi o anni precedenti, la relazione aggiornata sulla situazione patrimoniale, ecc.)

pposizione (art. 48 comma 4).

Le informazioni a garanzia della restituzione del debito devono essere certificate da professionisti in possesso di precisi requisiti indicati dall'art. 358 (per esempio, essere iscritti al Registro dei revisori contabili oppure all'albo degli avvocati).

Qualora nella fase stragiudiziale non fosse stato possibile definire l’accordo sul piano di rientro del debito, il debitore può presentare all’autorità competente un pre-accordo per concludere l’intesa con i creditori aderenti alla ristrutturazione del debito aziendale entro un determinato periodo di tempo (art. 44) e presentando ovviamente idonea documentazione a dimostrare la fattibilità dell’accordo.

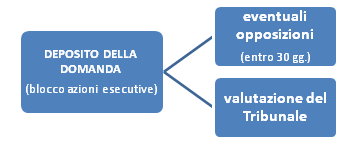

L’iscrizione dell’accordo di ristrutturazione del debito aziendale nel registro delle imprese determina il blocco delle azioni cautelari e il divieto di azioni esecutive, e fissa il termine di trenta giorni dalla data di pubblicazione entro cui i creditori o altri soggetti interessati possono proporre opposizione (Art. 48 comma 4).

4ristrutturazione dei debiti: cosa si intende per stato di crisi e di insolvenza?

Accertamento della situazione di crisi e di insolvenza

Per intraprendere l'iter di ristrutturazione del debito, l'impresa deve trovarsi in stato di "crisi" e di "insolvenza" e cioè nello stato di "difficoltà economico-finanziaria che rende probabile l'insolvenza del debitore, e che per le imprese si manifesta come inadeguatezza dei flussi di cassa prospettici a far fronte regolarmente alle obbligazioni pianificate" (art. 2 lett. a) D. lgs. 14/2019).

La definizione di “insolvenza" è: "lo stato del debitore che si manifesta con inadempimenti od altri fatti esteriori, i quali dimostrino che il debitore non è più in grado di soddisfare regolarmente le proprie obbligazioni"(art. 2 lett. b) D. lgs. 14/2019).

Avvio delle negoziazione con i creditori e definizione dell'accordo

Una volta accertata la condizione di crisi e insolvenza, l'azienda deve avviare una trattativa con i debitori seguendo i principi di correttezza e buona fede.

In particolare, spetta al debitore:

- informare in modo completo, veritiero e trasparente i creditori sulla propria situazione, proponendo un accordo e un piano di rientro con l'indicazione delle somme, dei termini e delle tempistiche dovute;

- assumere iniziative idonee al rapido completamento della procedura;

- gestire l'impresa e il relativo patrimonio durante la fase di ristrutturazione tenendo in considerazione l'interesse prioritario dei creditori.

L'accordo di ristrutturazione può prevedere diverse alternative, combinabili anche tra loro, tra cui:

- rinegoziazione dei termini del prestito (modifica delle condizioni del prestito per renderlo più sostenibile e gestibile per l'azienda);

- trasformazione del debito in azioni

- conversione del debito in altri tipi di asset

- moratoria dei pagamenti

- riduzione parziale del debito

5Cosa succede dopo la presentazione della domanda di composizione assistita?

Valutazione da parte del Tribunale

Il Tribunale competente valutata la regolarità e la completezza dell'istanza di ricorso depositata dal debitore nonché le eventuali opposizioni presentate dai creditori, terminata l'analisi della documentazione, può procedere alla omologazione (ed in questo caso si passerà alla fase esecutiva del piano di rimborso), oppure può rigettare l'istanza dando vita alla procedura di liquidazione giudiziale (ex fallimento).

Omologazione ed Esecuzione

Se il Tribunale accoglie l'istanza del debitore, la richiesta viene omologata con sentenza depositata presso il Registro delle Imprese.

Ottenuta l’omologa, il debitore deve dare esecuzione agli accordi, provvedendo al pagamento dei creditori estranei, ossia quelli che non hanno preso parte all’accordo di ristrutturazione del debito, entro i seguenti termini:

- 120 giorni dall’omologazione, in caso di crediti già scaduti a quella data;

- 120 giorni dalla scadenza, in caso di crediti non ancora scaduti alla data dell’omologazione.

Nel caso in cui, invece, il Tribunale dovesse rigettare l'istanza del debitore, su ricorso di uno dei soggetti legittimati può essere avviata la liquidazione giudiziale (a meno che l’ammontare dei debiti sia inferiore a 30 mila euro).

La sentenza di omologazione è impugnabile tramite reclamo entro 30 giorni.

Il deposito della domanda di reclamo non sospende l'efficacia dell'omologazione salvo "colpa grave".

In questo caso, infatti, il giudice può ordinare l'inibitoria, parziale, totale o temporanea del piano di ristrutturazione.

Infine, l'eventuale accoglimento del reclamo determina la revoca da parte del giudice dell'omologazione.

Per via della revoca dell’omologa, viene meno l’effetto esdebitatorio e vengono ripristinate le obbligazioni originarie che riportano l'azienda in una situazione di sovraindebitamento.

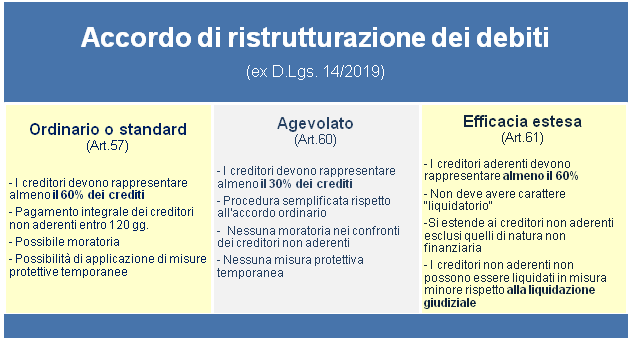

6che differenza c'è tra l'accordo di ristrutturazione dei debiti ordinario e quello agevolato?

ACCORDO DI RISTRUTTURAZIONE DEI DEBITI STANDARD O ORDINARIO

Disciplinato dall'art. 57 D.lgs. 14/2019 (del tutto simile all'art.182 bis della legge fallimentare), la ristrutturazione del debito standard o ordinaria prevede un accordo tra l'impresa e i creditori che rappresentino almeno il 60% dei crediti.

Tale percentuale va calcolata sull'intera esposizione debitoria dell’imprenditore, inclusi i crediti garantiti da diritto di prelazione, e si riferisce non al numero dei creditori, ma alla complessiva entità dei crediti.

L’accordo, inoltre, deve contenere l'indicazione degli elementi del piano economico-finanziario che ne consentono l'esecuzione e una serie di relazioni e documenti aggiuntivi.

In più, la procedura di ristrutturazione del debito deve assicurare il pagamento integrale dei creditori estranei, ossia coloro che non hanno sottoscritto l'accordo, nei seguenti termini:

- entro 120 giorni dall'omologazione, in caso di crediti già scaduti a quella data;

- entro 120 giorni dalla scadenza, in caso di crediti non ancora scaduti alla data dell'omologazione.

Un professionista indipendente deve attestare la veridicità dei dati aziendali forniti nella documentazione allegata alla domanda e la fattibilità economica e giuridica del piano di risanamento dell’impresa.

ACCORDO DI RISTRUTTURAZIONE DEI DEBITI AGEVOLATO E AD EFFICACIA ESTESA

L'Accordo di Ristrutturazione dei debiti previsto dal Codice della Crisi d'Impresa e dell'insolvenza prevede due possibili tipologie di percorso e cioè: accordi di ristrutturazione “agevolati” e accordi di ristrutturazione a “efficacia estesa” (entrambi disciplinati dall’art. 57 CCII):

- l’accordo di ristrutturazione “agevolato” ha il vantaggio che è inferiore il quorum per il consenso dei creditori: l’accordo deve essere approvato dai creditori che rappresentino il 30% dell’indebitamento, rispetto al 60% degli accordi di ristrutturazione ordinari, purché: (1) la società non abbia presentato un’istanza di concordato preventivo semplificato “in bianco”, (2) che abbia richiesto altre misure di tutela provvisorie, e (3) che i creditori non aderenti all’accordo vengano liquidati tempestivamente;

- l’accordo di ristrutturazione “a efficacia estesa” prevede che gli effetti dell’accordo vengano estesi anche ai creditori non aderenti all’accordo che appartengano alla medesima categoria, individuata considerando l’omogeneità di posizione giuridica e di interessi economici.

Affinché un accordo di ristrutturazione a efficacia estesa sia valido, è necessario che:

- tutti i creditori appartenenti alla medesima categoria siano informati dell'avvio delle trattative; essi devono essere messi in condizione di partecipare alle negoziazioni e devono ricevere informazioni complete e aggiornate sulla situazione patrimoniale, economica e finanziaria del debitore, nonché sull'accordo e sui suoi effetti;

- i crediti dei creditori aderenti devono rappresentare almeno il 60% di tutti i creditori appartenenti alla stessa categoria;

- l'accordo deve avere carattere non liquidatorio, prevedendo la prosecuzione dell’attività dell'impresa in via diretta o indiretta;

- i creditori della medesima categoria non aderenti, cui vengono estesi gli effetti dell'accordo, devono risultare soddisfatti in misura non inferiore rispetto a quanto avrebbero ottenuto con la liquidazione giudiziale;

- il debitore deve aver notificato l'accordo, la domanda di omologazione e i documenti allegati ai creditori nei confronti dei quali chiede di estendere gli effetti dell'accordo.

7Concordato preventivo: con continuita' aziendale o liquidatorio?

Concordato preventivo

Il Codice (artt. 84-120) ridefinisce le tipologie di concordato preventivo, in una ottica di favore verso la soluzione della continuità aziendale pur mantenendo l'impianto procedurale precedente.

Il concordato preventivo potrà essere:

Con continuità aziendale (soddisfacimento dei creditori attraverso i proventi derivanti dalla prosecuzione dell’attività) da distinguersi in:

- diretta da parte dell’imprenditore che ha presentato la domanda oppure

- indiretta nel caso sia prevista la gestione dell’azienda da parte di un soggetto diverso in forza di cessione, usufrutto, affitto, conferimento di azienda. In questo secondo caso deve essere però previsto, per i due anni successivi, il mantenimento o la riassunzione di un numero di lavoratori pari ad almeno la metà della media di quelli in forza nei due esercizi precedenti;

Liquidatorio (soddisfacimento dei creditori attraverso il ricavato dalla liquidazione del patrimonio): è ammesso solo se ci si avvalga di nuova finanza che aumenti in modo significativo le possibilità di soddisfacimento dei creditori (di almeno il 10% i crediti chirografari, su un totale di soddisfazione di almeno il 20% dei crediti chirografari).

La Riforma prevede ancora la possibilità di depositare la domanda di concordato con riserva della presentazione della proposta e del piano nel termine massimo di 60 giorni, prorogabile di ulteriori 60 giorni solo se sussistono giustificati motivi e se non sono pendenti domande di apertura della liquidazione giudiziale.

La proposta deve fondarsi su un piano di attività attuative che abbia concrete possibilità di realizzazione, sia di fatto che di diritto.

Al fine di consentire al debitore di proseguire l’impresa e non pagare subito integralmente i creditori privilegiati, il piano può inoltre prevedere una moratoria di 2 anni dall’omologa per il loro pagamento. Quanto agli effetti, la riforma conferma che dalla data di presentazione della domanda di accesso al concordato preventivo e fino all’omologa, il debitore conserva l’amministrazione dei beni e l’esercizio dell’impresa, sotto la vigilanza del commissario giudiziale.

Potrà compiere operazioni straordinarie, invece, soltanto con l’autorizzazione del giudice delegato.

Nel caso di concordato con continuità aziendale è confermato il principio di continuità dei contratti pendenti e l’inefficacia di eventuali patti contrari.

Il debitore può tuttavia chiedere l’autorizzazione alla sospensione o allo scioglimento di uno o più contratti se la prosecuzione non è coerente con le previsioni del piano né funzionale alla sua esecuzione, prevedendo altresì la quantificazione dell’indennizzo dovuto alla controparte, che potrà opporsi.

E' anche possibile presentare anche una domanda di concordato "in bianco" o prenotativo, con l’impegno a presentare una proposta e un piano concordatario completo entro un termine di 30/60 giorni (come stabilito dal tribunale), prorogabile di ulteriori 60 giorni per giustificati motivi.

Il Codice dell’Insolvenza ha inoltre introdotto il concordato "minore", e cioè una procedura semplificata per il concordato delle piccole imprese.

8Liquidazione Giudiziale: cosa cambia dal vecchio fallimento?

Liquidazione giudiziale

Altra novità introdotta dal Codice di Crisi d'Impresa e dell'Insolvenza è rappresentata dalla sostituzione del termine “fallimento” con l’espressione “liquidazione giudiziale” in conformità a quanto avviene in altri Paesi europei, così come anche l’eliminazione del termine “fallito”.

Ciò è dovuto al disvalore che tali termini determinavano in un’ottica internazionale dell’imprenditore.

La disciplina della procedura (artt. 121-267) è rimasta sostanzialmente la stessa del Regio Decreto n. 267 del 1942.

Le innovazioni mirano a ridurre durata e costi e ad incentivare la continuazione dell'attività.

Infatti, la sentenza che dichiara l'apertura della liquidazione giudiziale (possibile se l'ammontare dei debiti scaduti e non pagati risultanti dagli atti dell'istruttoria è complessivamente inferiore a euro trentamila) autorizza il curatore a proseguire l'attività anche in singoli rami dell'azienda se dall'interruzione potrebbe derivarne un grave danno.

Il curatore dal canto suo ha più poteri.

Infatti ad esso è attribuito l'accesso alle banche dati nella pubblica amministrazione.

Rimane sostanzialmente invariata la disciplina sulla revocatoria, in estrema sintesi: restano privi di effetto rispetto ai creditori gli atti a titolo gratuito e i pagamenti di crediti non scaduti compiuti dopo il deposito della domanda cui è seguita l'apertura della liquidazione giudiziale o nei due anni anteriori; sono revocati gli atti estintivi di debiti pecuniari effettuati con mezzi non normali di pagamento compiuti dopo il deposito della domanda cui è seguita l'apertura della liquidazione giudiziale o nell’anno anteriore e, se il curatore prova che l’altra parte conosceva lo stato di insolvenza del debitore, i pagamenti di debiti scaduti e gli atti a titolo oneroso compiuti dopo il deposito della domanda cui è seguita l'apertura della liquidazione giudiziale o nei sei mesi anteriori.

Per quanto riguarda quella relativa ai rapporti pendenti vengono aggiunti degli articoli in relazione a determinati tipi di contratto come quelli di lavoro subordinato, in cui viene dettata un’apposita disciplina per l’eventuale licenziamento dei dipendenti, privilegiando ovviamente le soluzioni finalizzate al mantenimento dell’occupazione.

In sintesi si vuole passare da un sistema incentrato sulla liquidazione dell’attivo, a procedure che favoriscano la continuità aziendale e il risanamento dell’impresa (ove possibile), e che si basino su una maggiore autonomia dei soggetti coinvolti, dal debitore ai creditori.

Dall’art. 7 CCII, in cui il legislatore dà la priorità agli strumenti e alle procedure con finalità ristrutturative rispetto alla Liquidazione Giudiziale, si può evincere il suo nuovo ruolo 'residuale'.

9Cosa e' la liquidazione coatta amministrativa?

La liquidazione coatta amministrativa è il procedimento concorsuale, introdotto dal Codice della Crisi d'Impresa e dell'Insolvenza con cui l'autorità amministrativa provvede alla liquidazione dell'impresa e alla successiva distribuzione ai creditori di quanto ricavato.

La legge determina le imprese soggette a liquidazione coatta amministrativa, i casi per i quali la liquidazione coatta amministrativa può essere disposta e l’autorità competente alla sua adozione; il provvedimento di apertura della liquidazione produce i suoi effetti dal giorno della sua emanazione.

Essa si applica a quelle categorie di imprese indicate esplicitamente dalle leggi speciali in considerazione della particolarità degli interessi coinvolti.

I soggetti interessati dalla procedura, pertanto, sono:

- enti pubblici,

- banche (v. artt. 80 ss. D.lgs 1/9/1993, N. 385, T.U.B), assicurazioni (v. artt. 245 ss. D.lgs. 7/9/2005, N. 209, Codice assicurazioni private), società di gestione del risparmio (v. artt. 57 ss. D.lgs. 24/2/1998, N. 58, T.U.F.),

- società mutualistiche (v. art. 2545-terdecies, 1° co., c.c.),

- imprese sociali (v. art. 14 D.lgs. 3/7/2017, N. 112).

Le varie fasi della liquidazione sono regolate nelle stesse leggi speciale, dal Codice della Crisi d'Impresa e dell'Insolvenza che riprende in larga misura la legge fallimentare; diversamente dalla liquidazione giudiziale, i presupposti possono essere molteplici, quali:

- irregolarità di funzionamento (individuate dalle diverse leggi speciali),

- rischio di insolvenza,

- stato di insolvenza

10cosa sono le "misure protettive" previste dal Codice di crisi d'impresa?

L’ultima parte della disciplina del Procedimento Unitario ( art. 54 e 55 CCII) riguarda le misure protettive e cautelari, (presenti anche nella disciplina della Composizione negoziata della Crisi con gli artt. 18 e 19 CCII).

Nel CCII, le misure protettive sono le misure temporanee chieste dal debitore per evitare che determinate azioni dei creditori possano pregiudicare, sin dalla fase delle trattative, il buon esito delle iniziative assunte per la regolazione della crisi o dell'insolvenza, anche prima dell'accesso a uno degli strumenti d regolazione della crisi e dell’insolvenza”.

La novità più rilevante introdotta dal CCII in materia di misure protettive è l'abolizione del meccanismo della loro concessione automatica alla presentazione della domanda introduttiva della procedura concorsuale (c.d. “automatic stay”): il CCII prevede al massimo un meccanismo semi-automatico, soggetto a conferma da parte del giudice.

Da qui si evince, quindi, la centralità del Giudice in materia di conferma, concessione, modificazione, proroga e revoca delle misure protettive.

L’art. 6 dispone che i creditori non possono acquisire diritti di prelazione, se non concordati con l’imprenditore, né possono iniziare o proseguire azioni esecutive e cautelari sia sui beni del patrimonio dell’imprenditore, sia sui beni e i diritti con i quali viene esercitata l’attività d’impresa (non rientranti nel suo patrimonio, ma che comunque l’imprenditore utilizza per l’esercizio dell’impresa).

Inoltre, sempre a tenore dell’art. 6, le misure protettive non impediscono eventuali pagamenti spontanei compiuti dall’imprenditore a favore degli stessi creditori e comunque non si applicano ai diritti di credito dei lavoratori.

In ogni caso, poi, continua la norma, i creditori interessati dalle misure protettive non possono, unilateralmente, rifiutare l’adempimento dei contratti pendenti o provocarne la risoluzione, né possono anticipare la scadenza o modificarli in danno dell’imprenditore per il solo fatto del mancato pagamento dei loro crediti anteriori.

Da ultimo, fino alla conclusione delle trattative o all’archiviazione dell’istanza di composizione negoziata della crisi non può essere pronunciata la sentenza dichiarativa di fallimento o di accertamento dello stato di insolvenza, sebbene ciò non escluda affatto che la domanda giudiziale di fallimento o di accertamento dello stato di insolvenza possa essere avanzata e il conseguente procedimento svolgersi normalmente fino alla pronuncia della sentenza.

11Come sono lavorate le pratiche affidate alle aziende di recupero crediti?

Per rispondere a questa domanda occorre fare una precisazione: i crediti non sono tutti uguali e la loro lavorazione dipende dalla loro natura.

I crediti finanziari (bancari, crediti al consumo, leasing) così come i crediti da utenze (bollette) o della pubblica amministrazione, necessitano di una lavorazione "ad hoc" .

Per quanto riguarda i crediti commerciali (fatture insolute) la lavorazione in linea di massima si sviluppa tramite vari step:

- Acquisizione e registrazione della pratica

- Generiche informazioni sulla parte debitrice su banche dati

- Invio di "lettera di messa in mora", con la richiesta di saldo del capitale, interessi legali, spese

- "Phone Collection", ovvero recupero crediti telefonico tramite operatori specializzati

-"Home Collection", ovvero recupero crediti presso il domicilio del debitore (se il servizio è offerto dall'azienda di recupero crediti)

- Attività pre-legale: invio diffida

- Attività Legale: se prevista e/o offerta

Precisazione: le aziende di recupero credito operano secondo impostazioni specifiche dettate dalla loro specializzazione.

Lo schema di cui sopra si riferisce all'attività B2B di azienda strutturata per il recupero crediti commerciale.

12PERCHE' FARE UN BONIFICO ISTANTANEO INVECE DI UNO ORDINARIO?

Il 19 marzo 2024 è stato pubblicato sulla Gazzetta ufficiale dell’Unione Europea il Regolamento (UE) 2024/886 del Parlamento europeo e del Consiglio, del 13 marzo 2024, che modifica i regolamenti (UE) n. 260/2012 e (UE) 2021/1230 e le direttive 98/26/CE e (UE) 2015/2366 per quanto riguarda i bonifici istantanei in euro che entra in vigore dall’8 aprile 2024 (“Instant Payment Regulation”) ma che solo a partire dal 9 Gennaio 2025 inizierà a produrre i suoi effetti.

Perché utilizzare o richiedere un bonifico istantaneo invece di uno ordinario?

1) Accredito immediato: questo è ovviamente il motivo principale per utilizzare questo metodo di pagamento; le somme sono accreditate entro 10 secondi dal momento in cui il bonifico viene effettuato.

2) Operatività 24H: il bonifico immediato può essere effettuato a qualsiasi ora e in qualsiasi giorni (festivi inclusi): l'accredito sarà immediato senza dover aspettare il primo giorno feriale per vedersi accreditate le somme.

3) Costo: attualmente le banche che forniscono questo servizio chiedono un supplemento di costo rispetto al bonifico ordinario; a partire dal 2025 il costo del bonifico immediato e di quello ordinario dovranno essere equiparati.

4) Irrevocabilità: una volta effettuato il bonifico immediato non è possibile revocarlo.

5) Attività di controllo : l'immediato ricevimento delle somme a credito permettono la verifica in tempo reale dell'avvenuto pagamento da parte della parte debitrice degli impegni economici senza possibilità di addurre a pretesti o attività dilatorie.

13Bonifico istantaneo: costa di più?

Il 19 marzo 2024 è stato pubblicato sulla Gazzetta ufficiale dell’Unione Europea il Regolamento (UE) 2024/886 del Parlamento europeo e del Consiglio, del 13 marzo 2024, che modifica i regolamenti (UE) n. 260/2012 e (UE) 2021/1230 e le direttive 98/26/CE e (UE) 2015/2366 per quanto riguarda i bonifici istantanei in euro che entra in vigore dall’8 aprile 2024 (“Instant Payment Regulation”) ma che solo a partire dal 9 Gennaio 2025 inizierà a produrre i suoi effetti.

Alcune banche già offrono questo servizio, ma spesso chiedono al cliente di pagare un piccolo sovrapprezzo.

Il nuovo regolamento europeo prevede invece che il costo a carico dell’utente finale resti invariato e sia uguale a quanto viene chiesto oggi per un bonifico non immediato.

14PULIRE IL BILANCIO DEI CREDITI INESIGIBILI: COME E PERCHE' FARLO?

La presenza di crediti inesigibili comporta per l’azienda oneri che concorrono a formare il reddito imponibile, la cui eliminazione permette di abbassare l’imposizione fiscale dell’impresa.

Perchè fare "pulizia di bilancio"?

1) Un'attenta "pulizia di bilancio" migliora il rating aziendale con gli Istituti Bancari, favorendo migliori condizioni economiche e un facile accesso alle di linee di credito.

Il volume dei crediti nell’attivo di bilancio è una delle voci che società di rating, fornitori e banche valutano con attenzione, poiché possono essere sintomo di insolvenza dei clienti dell’azienda, con ripercussioni sui flussi di cassa.

2) Eliminazione dal bilancio di un credito che contribuisce a formare reddito, recuperando l’imposizione fiscale dell’impresa e pertanto per pagare meno tasse.

Una volta individuate le posizioni che presentano criticità è opportuno intervenire con una delle seguenti opzioni:

- Per crediti incagliati o difficilmente esigibili, ricorrere ad un' attività di recupero credito che permetta in tempi rapidi (entro fine anno), di incassare le somme e beneficiare della liquidità, abbassando l'ammontare dei crediti a bilancio. Per ottenere questi risultati è necessario ricorrere a Studi Professionali o ad Aziende Specializzate, con strutture adeguate al conseguimento di risultati in tempi rapidi e in totale sicurezza.

- Crediti inesigibili: qualora sussistano crediti di questa natura iscritti a bilancio, è possibile valutare l’operazione di cessione pro-soluto, si tratta di una operazione con cui l’azienda che cede il credito, ottiene un importante vantaggio derivante dalla trasformazione di un credito a bilancio non incassabile, in una perdita deducibile fiscalmente per l’esercizio nel quale si effettua l’operazione.

15QUANDO UN CREDITO E' INESIGIBILE ?

La presenza di crediti inesigibili comporta per l’azienda oneri che concorrono a formare il reddito imponibile, la cui eliminazione permette di abbassare l’imposizione fiscale dell’impresa.

Ai sensi della legge 134/2012, un credito viene considerato inesigibile qualora lo stesso sia scaduto da almeno 6 mesi e sia di modesto importo secondo i limiti di 2.500 €. (per le imprese con fatturato fino a 100 milioni di euro) e 5.000 €. (per le imprese con fatturato oltre 100 milioni di euro).

Gli altri crediti rimangono soggetti alla ordinaria normativa e prassi fiscale che sancisce l'inesigibilità di un credito qualora il creditore sia in grado di fornire prova documentata di "elementi certi e precisi" che permettano la rilevazione fiscale della perdita, tali da comprovarne l'inesigibilità, quali ad esempio:

- Attività di recupero credito risoltasi con esito negativo;

- Comprovato stato di insolvenza della parte debitrice;

- Irreperibilità del debitore;

- Procedure concorsuali;

La valutazione dell’esistenza degli elementi certi e precisi è da effettuarsi caso per caso, in quanto subordinata a specifiche situazioni che possono, tuttavia, essere classificate in due grandi categorie:

- quelle derivanti da una valutazione di inesigibilità definitiva;

- quelle conseguenti ad un atto realizzativo o estintivo.

Le situazioni in cui gli elementi certi e precisi derivino da una valutazione dell’inesigibilità, dato il contrasto logico tra l’incertezza di una stima e la certezza della definitività, dovranno essere supportate da idonea documentazione, come ad esempio:

- un decreto che attesti lo stato di fuga o di latitanza del debitore;

- l’esito negativo di azioni esecutive per il recupero del credito.

Il legislatore, nella parte finale del citato comma 5 dell’articolo 101 del TUIR. individua altresì due specifiche situazioni in coincidenza delle quali un debito potrà essere dedotto automaticamente, in quanto sussistono di diritto gli elementi certi e precisi richiesti dalla norma:

- quando il diritto alla riscossione del credito è prescritto;

- in caso di cancellazione dei crediti dal bilancio operata in applicazione dei principi contabili.

Nel caso in cui il debitore sia assoggettato a procedure concorsuali, oppure nel caso in cui lo stesso abbia concluso un accordo di ristrutturazione dei debiti omologato o un piano attestato di risanamento, il comma 5 dell’articolo 101 del TUIR prevede che le perdite su crediti siano sempre deducibili, a prescindere dall’esistenza degli elementi certi e precisi.

La perdita, in questo caso, non dovrà necessariamente investire l’intero importo del credito, ma dovrà essere oggetto di valutazione in base al presumibile valore di realizzo, da valutare in base alle specifiche condizioni e configurazioni della procedura concorsuale.

16QUANDO UN BUON CLIENTE RITARDA I PAGAMENTI: COSA FARE?

Dilemma commerciale: cosa fare quando un “buon cliente” inizia a ritardare i pagamenti?

Ci sono clienti e clienti, quelli di poco conto (per volume d’affari sviluppato) e quelli importanti se non addirittura “strategici” (per percentuale di volume d'affari sul totale del fatturato, per potenzialità nel breve e medio termine, per storicità, ecc.).

Non è difficile decidere come agire nei confronti dei clienti di poca rilevanza economica (anche se tutti comunque concorrono alla formazione del fatturato), mentre tutta altra storia è quando i problemi sono originati da un cliente considerato primario.

Quali dunque le norme da seguire?

- Raccolta di informazioni e l'analisi delle stesse per comprendere il reale stato economico/finanziario del cliente.

- Contatto diretto con il cliente per valutare se è possibile continuare a dare affidamento allo stesso.

- Se la situazione risultasse poco attendibile o rischiosa, attivarsi per un'attività di recupero crediti stragiudiziale tramite aziende di recupero crediti in grado di garantire un'azione rapida (il fattore tempo è determinante in questi frangenti).

N.B.: la gestione interna (fai da te) non è consigliabile in questi casi. - Se la fase stragiudiziale non avesse ottenuto l'esito sperato o in caso di rischio molto elevato, ricorrere ad un'azione legale che vada a tutelare il credito vantato colpendo beni, patrimonio o quant'altro emerso nella fase di raccolta informazioni (prima che lo facciano altri creditori).

Quali sono i segnali di allerta?

- Ritardo cronico dei pagamenti: se un cliente paga abitualmente le fatture oltre la data di scadenza questo potrebbe essere un segnale che:

- o l’amministrazione finanziaria della sua azienda non è ottimale;

- o l’azienda non ha (forse momentaneamente) la liquidità necessaria per riuscire a rispettare le scadenze di pagamento. - Ritardo inatteso di un cliente normalmente puntuale nei pagamenti: potrebbe essere un segnale di momentanea carenza di liquidità; importante in questi casi contattare immediatamente il cliente per avere delucidazioni in merito; potrebbe anche trattarsi di un banale disguido come potrebbe essere un segnale di una situazione più complessa; in tal caso è buona norma ricercare e approfondire le cause all’origine dell’insolvenza.

Per avere un quadro sufficientemente attendibile è opportuno rivolgersi a società specializzate che facciano uno screening completo del cliente, analizzando bilanci, centrali rischi, banche dati varie, proprietà, pregiudizievoli ecc.;

Resta da dire, comunque, che anche in caso di esito positivo, non è detto che non sussistano lo stesso dei rischi, in quanto queste analisi difficilmente riescono a “intercettare” eventi recenti (che potrebbero essere quelli all’origine del problema). - Richiesta di dilazione di pagamento: questo è un segnale che il cliente non ha disponibilità finanziaria; con i clienti abituali si tende, ovviamente, a concedere lo slittamento della data di scadenza precedentemente pattuita; in certi casi si arriva a concordare un vero e proprio piano di rientro.

Tutti gli accordi devono essere scritti, chiari, possibilmente redatti da un Legale e/o da Azienda specializzata.

Il ricorso a piani di rientro non deve diventare la normale prassi. - Segnali tipici di anomalia: quando un cliente inizia a disattendere gli accordi (scritti o verbali che siano), dichiara di avere effettuato bonifici che non arrivano, trasmette copie di ordine di bonifico (non di contabili) che poi non vengono confermate, comunica di avere avuto all'ultimo momento impossibilità ad effettuare un pagamento perché a sua volta non ha ricevuto il saldo da parte di un proprio cliente, trasmette pagamento con titoli non firmati o malamente corretti (non presentabili) ecc.;

- Difficoltà di comunicazione: un segnale particolarmente allarmante è quando il cliente diventa difficilmente reperibile; le comunicazioni diventano ardue se non impossibili.

Il cliente non risponde al telefono, non legge e/o non risponde alle mail, si fa negare, non richiama e non risponde ai solleciti.

In questo caso il segnale è molto più significativo dei precedenti e oltre all’analisi preventiva (di cui sopra) è opportuno sospendere qualsiasi attività commerciale (in attesa di chiarimenti) e procedere con un sopralluogo presso il debitore per vedere qual è la reale situazione aziendale. - Anomalie e cambiamenti strutturali: un nuovo responsabile commerciale, un improvviso cambio nella compagine sociale, rumors di malesseri aziendali a livello di personale, sono tutti elementi di allerta.

Un aumento o una diminuzione degli ordini rispetto al trend abituale deve determinare un aumento dell’attenzione nei confronti del cliente.

Gestire il recupero dei crediti con attenzione al rapporto commerciale:

Gestire il recupero dei crediti nei confronti dei propri clienti è un’attività delicata che deve essere posta in essere con la massima attenzione e da personale competente.

Una volta verificato che l’insolvenza è temporanea (se non casuale) come sopra descritto e stabilito quindi che c’è interesse a mantenere rapporti commerciali con il cliente-debitore, si dovrà procedere al recupero del credito.

Possiamo pertanto dire che esistono varie tipologie di clienti:

- Il cliente nuovo, poco conosciuto, potenzialmente interessante dal punto di vista economico, che dovrà essere gestito in prima battuta dal settore commerciale per verificare che alla base del ritardo del pagamento ci siano solo malintesi e/o disguidi.

- Il cliente conosciuto, che alla luce di una valutazione attenta (vedi sopra) risulta solo momentaneamente in difficoltà, che quindi mantiene il suo appeal commerciale e che pertanto verrà trattato da personale interno per un rientro bonario;

- Il cliente generico che alla luce delle valutazioni di cui sopra risulta realmente a rischio e che pertanto diventa un “cliente a perdere”, che necessita pertanto di una azione di recupero energica tramite attività esterna (azienda di recupero crediti e/o Studio Legale).

17AZIONE ESECUTIVA: COSA NON PUO' ESSERE SOTTOPOSTO A PIGNORAMENTO?

Ci sono alcuni beni che non possono essere pignorati anche se di proprietà del debitore.

L’art.514 del Cod. di Procedura Civile indica chiaramente quali sono questi beni:

Abitazione: Il fisco non può pignorare la casa se il debito è inferiore a 120mila euro o la somma degli immobili del debitore non supera 120mila euro e se la casa è l’unico immobile di proprietà del debitore, purché vi abbia fissato la residenza. (è pignorabile se trattasi di casa di lusso);

L’auto se utilizzata per l’attività lavorativa.

Conti correnti dove vengono accreditate le somme derivanti da rendita di una assicurazione sulla vita, pensioni di invalidità, assegni di accompagnamento;

Conti correnti in rosso; conti correnti su cui è aperta una linea di credito, ad esempio un fido; finché i versamenti non copriranno il debito totale della linea di credito, il conto corrente rimarrà sempre in rosso e non ci sarà nulla da pignorare.

Nota bene: per quanto riguarda i beni o i conti corrente cointestati, possono essere pignorati al massimo per il 50% del loro valore.

Polizza sulla vita;

Oggetti sacri e per il culto;

Viveri e combustibili necessari per il sostentamento di un mese;

Armi e tutte le cose che il debitore ha l’obbligo di detenere per ragioni di pubblico servizio;

Animali da compagnia;

Oggetti, strumenti e libri che sono necessari per l’esercizio della professione, l’arte o il mestiere, (possono essere pignorati solo se il debitore non ha altri beni pignorabili e in tal caso deve comunque essere garantita il proseguimento dell’attività lavorativa);

Stipendio e pensione; in questo caso stipendio e pensione si possono pignorare, ma ci sono dei limiti al di sopra dei quali non è possibile pignorare (importo netto e non lordo), sono:

- Un decimo dello stipendio quando l’importo è inferiore ai 2.500 €uro

- Un settimo dello stipendio se l’importo è inferiore ai 5.000 €uro

- Un quinto dello stipendio quando l’importo supera i 5.000 €uro

Per calcolare il quinto pignorabile va prima detratto il cosiddetto minimo vitale, la somma cioè che serve al pensionato per vivere. Il minimo vitale è pari a una volta e mezzo l’assegno sociale, attualmente pari a 1.006,54 €uro.

Si prende, quindi, l’importo dell’assegno sociale, lo si moltiplica per 1,5 e il risultato viene sottratto alla pensione.

La somma che ne deriva potrà essere pignorata non oltre un quinto.

18PRESCRIZIONE: COME SI INTERROMPE?

Il diritto a riscuotere un credito che non viene esercitato entro un periodo di tempo (determinato dalla legge) diventa inesigibile per intervenuta prescrizione.

Il creditore può, però, interrompere la prescrizione tramite:

- un atto del creditore;

- una dichiarazione del debitore.

Nel primo caso, l’atto può essere:

- una diffida: ossia una comunicazione inviata all’indirizzo del debitore con cui si chiede l’adempimento, con indicazione della voce di credito e dell’importo dovuto;

- un atto giudiziale: ad esempio una citazione o la notifica di un decreto ingiuntivo. Se l’atto dà inizio a una causa, la prescrizione resta sospesa fino alla pubblicazione della sentenza;

- un atto stragiudiziale come un precetto (ossia l’intimazione di pagamento che precede il pignoramento) o un pignoramento.

In tutti questi casi è necessario che:

- l’atto entri nella disponibilità del debitore: è irrilevante se questi rifiuta la raccomandata o non la va a ritirare all’ufficio postale;

- il creditore dia la prova dell’invio dell’atto, dovendo perciò conservare la ricevuta di notifica.

Veniamo ora alle dichiarazioni del debitore che interrompono la prescrizione. Queste devono consistere in un riconoscimento del proprio debito e quindi nell’ammissione del credito altrui. Ciò può avvenire:

- esplicitamente: con una dichiarazione esplicita (ad esempio «Io sottoscritto… dichiaro di dover versare la somma di euro…», oppure «Io sottoscritto … verso in data odierna a… la somma di euro… in acconto sul maggior credito da questi vantato pari a…»);

- implicitamente: con comportamenti che, di fatti, si risolvono, in un riconoscimento dell’altrui credito. Ciò può avvenire, ad esempio, con la richiesta di un saldo e stralcio o di una dilazione di pagamento, con la contestazione del maggior importo vantato dal creditore (che sostanzialmente finisce per essere un’ammissione sull’esistenza dell’obbligazione), ecc.

Il sollecito di pagamento

Per interrompere il decorso della prescrizione è necessario che il creditore della prestazione invii un sollecito, dal cui tono risulti inequivoca la volontà di ottenere l’adempimento. Non è necessario che l’atto manifesti l’intenzione, in caso di inadempimento, di adire le vie legali. Né è indispensabile l’indicazione di un termine per pagare.

Il contenuto della missiva deve essere, dunque, quello tipico di una messa in mora e, in particolare, devono risultare:

- le generalità del creditore;

- le generalità del debitore;

- la specifica prestazione richiesta (per es. il pagamento di una somma di denaro);

- la causa che ha generato l’obbligazione (per es. il riferimento a un contratto, un prestito, un danneggiamento, ecc.);

- di norma (ma non indispensabile) il termine entro il quale si chiede la prestazione (che potrebbe essere anche inferiore ai 15 giorni indicati dal codice civile, se la natura della prestazione lo consente: si pensi alla restituzione di poche decine di euro).

N.B.: ad ogni buon conto è sempre bene aggiungere, come postilla, la precisazione che la lettera costituisce atto di interruzione della prescrizione.

La diffida può essere inviata con:

- raccomandata a/c;

- PEC;

- fax;

- telegramma;

- ufficiale giudiziario.

Notifica di atto giudiziale

Al pari della diffida, ma ancora più incisiva, è la notifica dell’atto giudiziale volto a ottenere la prestazione. Così, per esempio, una citazione in causa, un ricorso per decreto ingiuntivo o, nel caso in cui il credito abbia già fondamento su un titolo esecutivo (per es. un assegno, una sentenza, un decreto ingiuntivo), la notifica di un atto di precetto.

Anche la domanda di mediazione interrompe la prescrizione.

Riconoscimento del debito effettuato dal debitore

Qualsiasi atto proveniente dal debitore, anche senza formule e forme particolari, da cui si evinca chiaramente che lo stesso riconosce il credito dell’altra parte. Per esempio, potrebbe valere come interruzione della prescrizione la lettera del debitore che, senza contestare il credito, chieda una riduzione dell’importo dovuto o cerchi un accordo bonario.

Se però il debitore, nel riconoscere il proprio debito, eccepisce anche l’ormai intervenuta estinzione del diritto del creditore per decorso del termine, tale atto non vale a interrompere più la prescrizione.

È quanto chiarito dalla Cassazione (Cass. n. 24116/2016).

Quindi se il debitore contestualmente non nega l’altrui credito, ma nello stesso tempo deduce che lo stesso è ormai prescritto, tale dichiarazione non interrompe la prescrizione.

La prescrizione torna a decorrere

Una volta interrotta la prescrizione, un nuovo termine prescrizionale (di pari durata) riprende a decorrere per intero dalla data di ricevimento dei predetti atti interruttivi.

19INTERESSI DI MORA, LEGALI E CONVENZIONALI: QUALI SONO LE DIFFERENZE?

Gli interessi sono prestazioni pecuniarie accessorie rispetto all'obbligazione primaria che si aggiungono ad essa per effetto del decorso del tempo. In definitiva sono somme ulteriori, rispetto alla principale, che sono dovute per l’utilizzo di un capitale altrui (come ad esempio un contratto di mutuo) o per il ritardo nel pagamento sempre da commisurare ad una determinata aliquota percentuale.

Le caratteristiche comuni ad ogni tipologia di interesse sono:

1) la pecuniarietà, ovvero l'esclusività dell'oggetto “somma di danaro”;

2) l'accessorietà, nel senso che per esistere devono essere sempre collegati ad un'obbligazione principale, con la logica conseguenza per cui il venir meno di quest'ultima travolgerà necessariamente anche la prima;

3) la periodicità, in quanto ogni interesse viene corrisposto a determinate scadenze prefissate trimestrali, semestrali o annuali;

4) il tasso di interesse, che si misura in un determinata percentuale denominata “saggio”.

Gli interessi possono essere divisi in base alla fonte del titolo ovvero sulla loro funzione specifica.

Nel primo caso si parlerà di interessi:

- legali, ossia predeterminati e riconosciuti dalla legge ex artt. 1282 e 1284 c.c., per cui ogni credito liquido ed esigibile li produce;

- convenzionali o negoziali, la cui precisazione è rimessa in via esclusiva alle parti stesse dell'obbligazione principale (ad es. il tasso di interesse fisso/variabile nel mutuo prima casa);

- usuali, nascenti appunto dagli usi legati a determinate categorie contrattuali, come ad esempio il conto corrente.

Invece, riguardo alla specifica funzione possiamo suddividere la categoria in interessi:

- corrispettivi, (artt. 820 e 1282 c.c.) dovuti come corrispettivo del godimento da parte del debitore di una determinata somma, per cui il capitale viene appunto remunerato tramite la corresponsione degli interessi;

- compensativi, che si producono sugli importi dovuti, ad esempio, a titolo di risarcimento del danno, e hanno per funzione quella di compensare il mancato tempestivo ottenimento della prestazione;

- moratori, sempre dovuti in caso di ritardo nel pagamento di un’obbligazione pecuniaria (art. 1224 c.c.) che hanno un ruolo più che altro “risarcitorio”.

Gli interessi corrispettivi, a differenza di quelli compensativi, sono prodotti da somme liquide ed esigibili, a prescindere dalla morosità.

Il tasso di interesse legale ex art. 1284 c.c. è una percentuale determinata, con apposito decreto pubblicato in Gazzetta Ufficiale, dal Ministero dell’Economia e delle Finanze sulla base del rendimento medio annuo lordo dei titoli di Stato di durata non superiore a 12 mesi e tenuto conto del tasso di inflazione registrato nell'anno.

Non è necessaria alcuna costituzione in mora se il termine per pagare è già scaduto oppure in tutti i casi in cui la prestazione deve essere eseguita al domicilio del creditore (art. 1293 c.c.), cioè sempre nel caso di obbligazioni pecuniarie.

20DECADENZA: QUANDO SI PERDE LA POSSIBILITA' DI FAR VALERE UN DIRITTO?

La decadenza consiste nella perdita della possibilità di far valere un diritto che non sia stato esercitato entro un termine fissato dalla legge (ad es. il licenziamento deve essere impugnato, a pena di decadenza, entro sessanta giorni).

Per i termini di decadenza stabiliti in relazione ai diritti più importanti (i c.d. diritti indisponibili: per es., in tema di rapporti familiari), le parti non possono né modificare la disciplina prevista dalla legge, né rinunciare alla decadenza; e il giudice può rilevarla d’ufficio, cioè anche in assenza di una specifica richiesta di parte.

Se, invece, la decadenza è stabilita a tutela di diritti disponibili, le parti possono modificare il regime stabilito dalla legge e possono altresì rinunciarvi.

Clausole di decadenza possono essere stabilite anche dalle parti (decadenza c.d. negoziale), ma tali patti sono nulli se rendono eccessivamente difficile a una di esse l’esercizio del diritto (2965 c.c.).

Si considera termine decadenziale quello stabilito dall’art. 2113 c.c. sulle rinunce e transazioni: 6 mesi dalla cessazione del rapporto se il negozio è intervenuto in costanza di rapporto di lavoro ovvero, se successivo, dalla rinuncia o dalla stipula.

21PRESCRIZIONE: DOPO QUANTO TEMPO UN DEBITO VA IN PRESCRIZIONE?

La prescrizione è l’istituto giuridico che indica l’estinzione di un diritto, conseguente al suo mancato esercizio per un determinato periodo di tempo (artt. 2934 e susseguenti).

In altre parole, se il diritto a riscuotere un credito non viene esercitato in un periodo di tempo determinato dalla legge, seppur legittimo, il credito diviene inesigibile per intervenuta prescrizione.

E’ importante sapere che l’interruzione dei termini di prescrizione si avrà ogni qualvolta il creditore recapiterà un atto legalmente rilevante (es. lettera di messa in mora recapitata mediante raccomandata con ricevuta di ritorno, atto di citazione etc…) volto alla richiesta del dovuto.

In questo caso il termine di prescrizione ricomincerà a decorrere nuovamente dalla data di notifica dell’atto stesso.

E se pago un debito prescritto, posso richiedere indietro i soldi? Assolutamente no! il pagamento in quel caso configura l’adempimento di una obbligazione naturale, pertanto non è più ripetibile.

La prescrizione si distingue in:

Ordinaria: laprescrizione ordinaria è di 10 anni e riguarda tutti quei rapporti derivanti da contratti e atti leciti (salvo diversa disposizione di Legge).

Rientrano in questa casistica: i crediti commerciali (ad es. fatture) quando non sono stati stabiliti tempi di prescrizione diversi e fatture che derivino da un contratto come stabilito dal codice civile.

Breve: ad esempio in cinque anni si prescrive il diritto al risarcimento del danno, gli interessi ed i crediti per fitti, mentre si prescrivono in un anno i diritti relativi ai contratti di trasporto, di mediazione e di assicurazione.

Si prescrivono in 5 anni:Canoni di locazione;

- Spese di condominio;

- Spese di ristrutturazione;

- Rate mutui;

- Assicurazioni;

- Dichiarazione dei redditi;

- Sanzioni;

- Risarcimento danni derivanti da fatti illeciti;

- Diritti derivanti da rapporti sociali per le imprese iscritte.

Inoltre si prescrivono:

- in 3 anni le parcelle dei professionisti;

- in 3 anni i diritti dei Notai;

- il bollo auto;

- in 2 anni le bollette di luce, gas e acqua;

- in 1 anno i crediti per gli agenti immobiliari;

- in 1 anno le fatture commerciali per i trasporti;

- in 1 anno le rette scolastiche;

- in 1 anno gli abbonamenti ai centri sportivi;

- in 1 anno i premi assicurativi RC, furto e incendio;

- in 6 mesi le fatture delle strutture ricettive e alberghiere .

Presuntiva: in determinati casi che la legge individua il decorso di un certo periodo di tempo fa nascere a favore del debitore una presunzione legale che il pagamento sia avvenuto..

22RECUPERO CREDITI COMMERCIALE: QUANTO COSTA?

Le aziende che offrono il servizio di recupero crediti commerciale in linea di massima applicano un importo fisso (spese di istruttoria) e una variabile (percentuale su importi incassati).

Le spese di istruttoria sono un importo fisso e nel caso di esito negativo costituiscono l'unico vero onere a carico del creditore.

La percentuale sugli importi incassati è dovuta solo se il credito viene recuperato tutto o in parte; se questa è la quasi totalità dei casi (a nessuno è vietato di fare proposte diverse), ben diverse sono le offerte di vendita del servizio.

Per quanto concerne questo ultimo punto tre sono essenzialmente le tipologie di proposte:

Pagamento a consumo: questo è il metodo utilizzato dalle aziende più serie, che puntano a legare a sé il cliente con la soddisfazione del proprio operato: il creditore ritornerà alla società di recupero solo e se sarà rimasto soddisfatto del servizio reso. Non ci sono vincoli né obblighi, il creditore paga solo quello che affida, senza dover comprare pacchetti o senza obblighi alcuni.

Pagamento anticipato di "pacchetti" a punti; il creditore acquista (e paga subito) un certo quantitativo di punti che verranno scalati per ogni pratica affidata; in questo modo l'azienda "lega" a sé il creditore fino all'esaurimento dei punti del plafond acquistato; questi pacchetti, inoltre, potrebbero avere anche ulteriori condizioni, quali una scadenza entro la quale i punti devono essere utilizzati, oppure una sorte di abbonamento con l'obbligo di rinnovo periodico ecc.

Commento: l'azienda che opera bene non ha necessità di legare a sé il cliente con queste metodologie che obbligano il cliente a servirsene finché non sarà esaurito il suo credito, anche se magari il rapporto non fosse soddisfacente.

Contratto con rinnovo tacito e obbligo di un minimo di pratiche annue; come sopra, si tratta di un metodo per obbligare il creditore a rimanere legato all'azienda di recupero indipendentemente dal grado di soddisfazione.

Commento: da evitare.

23RECUPERO CREDITI: COME SCEGLIERE IL PARTNER GIUSTO?

La scelta della Società di Recupero Crediti di cui avvalersi non è cosa difficile, basta conoscere le principali caratteristiche per una corretta valutazione:

La struttura stragiudiziale (fonia, recupero domiciliare, attività di rintraccio ecc.) permette in tempi brevi e con costi contenuti di arrivare al recupero del credito con una buona percentuale di positività; nelle more della lavorazione delle pratiche vengono recuperate anche informazioni utili alla valutazione del rischio del credito, necessarie poi per decidere con cognizione di causa per una eventuale attività legale o per la messa a perdite.

L'eventuale ufficio legale riceve tutte le informazioni dell'attività precedente e predispone gli atti legali necessari (decreto ingiuntivo, precetto, ecc.) conferendo forza all'attività di recupero.

- Efficienza: la specializzazione viene conseguita tramite tutoraggio, corsi e formazione; il risultato è una efficienza a garanzia di modalità operative a tutela del rispetto delle parti.

- Tempi: l'approccio diretto con il debitore (sia in fonia che con visita a domicilio) e le tecniche professionali acquisite permettono l'esecuzione del mandato in tempi molto rapidi; influisce molto sulla tempistica l'anzianità del credito (prima si agisce meglio è);

- Costi: l'efficientamento delle procedure gestionali permette l'abbattimento dei costi;

- Positività: come per la tempistica anche la positività risente dell'anzianità del credito; concorre a determinare la percentuale di positività anche la tipologia di credito e la struttura aziendale. Le aziende che si dotano anche di un Ufficio Legale interno sfruttano la potenzialità della struttura stragiudiziale con l'attività legale portando al raggiungimento di performance superiori alla media;

Per quanto sopra è evidente che optare per questa ultima scelta sia la soluzione ottimale.

Per valutare bene le proposte offerte dal mercato devono essere presi in considerazione anche altri aspetti.

Le caratteristiche che contraddistinguono le aziende che operano in questo settore sono:

- La specializzazione: come in ogni attività umana anche nel recupero crediti esistono le specializzazioni; questo aspetto poco conosciuto dai più è determinante per la scelta; per fare degli esempi chi opera nel campo del "credito al consumo" dovrà dotarsi di una struttura capillare sia per la fonia che il domiciliare; diversamente chi opera nel commerciale avrà necessità di una struttura "leggera" ma con personale altamente professionalizzato; per questo motivo il creditore dovrà cercare l'azienda più corrispondente al tipo di credito vantato; ci sono aziende molto grandi che sulla carta operano in tutti i settori; il fatto è che soprattutto per crediti commerciali questa non è la soluzione ottimale, in quanto la tipologia nella fattispecie necessita di operatori che seguano passo a passo le singole pratiche; questo non è pensabile nelle mega strutture;

- La struttura: in via generale le aziende si dotano di: amministrazione, recupero crediti telefonico, rete esazione domiciliare, ufficio supporto attività esattoriale, eventuale ufficio legale. Alcune aziende offrono solo alcune di queste attività (ad esempio solo recupero crediti telefonico, o solo recupero crediti domiciliare);

- La copertura territoriale: ci sono aziende che operano solo in aree ristrette, altre che operano a livello nazionale, altre che operano anche all'estero; questo è un dato importante che influisce sulla scelta, pertanto è opportuno verificare questo aspetto.

- L'anzianità dell'azienda (un'azienda di successo, che opera con la soddisfazione dei clienti sarà presente da molti anni), numero clienti e referenze, ufficio legale interno, referente dedicato, servizi offerti (oltre a quelli di recupero crediti), eventuale recupero crediti internazionale, presenza di Professionisti per consulenze (Avvocati, Esperti finanziari ecc).

24RECUPERO CREDITI: STUDIO LEGALE O AZIENDA RECUPERO CREDITI?

Il creditore dopo aver tentato in via autonoma tutti i tentativi possibili per incassare quanto dovuto cosa può fare?

Se l'attività non raggiunge l'obiettivo prefissato allora si pone il problema: Studio Legale o Azienda di Recupero Crediti?

La percezione comune è che gli Studi Legali siano di per sé più professionali, ma lenti e molto costosi, mentre le Aziende di Recupero Crediti non siano sufficientemente affidabili.

Lo Studio Legale permette al creditore di ottenere i titoli esecutivi necessari per agire giudizialmente contro il debitore; questa è un'arma forte che se ben gestita porta a risultati positivi anche contro debitori che oppongono qualsiasi pretesto per non pagare.

Non va inoltre trascurato l'aspetto della'assistenza e consulenza legale che può dare l'avvocato.

Le lamentele della clientela nascono spesso dai tempi lunghi (la Giustizia in Italia è piuttosto lenta, ma questo potrebbe anche dipendere dalla struttura dello Studio Legale) e dai costi.

Non va mai dimenticato che lo Studio Legale va pagato per l'attività svolta e questo indipendentemente dal risultato finale.

Per contro va detto che non tutti gli Studi Legali hanno una struttura o perlomeno una organizzazione che permetta loro di gestire il recupero credito in maniera efficiente; per poter attivare con successo gli atti esecutivi è necessario sapere cosa e dove colpire; qualche Studio Legale si avvale dei servizi di Società di Informazioni Commerciali (più o meno affidabili), che però spesso non portano ai dati utili per l'azione legale.

Quando lo Studio Legale diventa indispensabile? quando l'esito di una attività stragiudiziale è già ostacolata da problemi risolvibili solo con azioni legali; ad esempio in presenza di contestazioni (a volte fondate a volte pretestuose), di procedure concorsuali, di complicazioni di vario genere ma che necessitino dell'intervento del Legale.

Nulla vieta che in modo propedeutico si possa comunque tentare la via stragiudiziale, ma davanti a certe situazioni può risultare tempo perso.

Le Aziende di Recupero Crediti sono organizzate e strutturate per il recupero del credito e questo attraverso una serie di attività che conferiscono loro la capacità di raggiungere l'obbiettivo in tempi stetti e a basso costo (se rapportato al costo di una attività legale).

Le aziende di Recupero crediti operano a "success fee", cioè a conseguimento del risultato positivo.

Ma quali sono le caratteristiche e il "modus operandi" delle aziende di recupero credito?

Molte cose sono cambiate dagli anni '80 con la nascita di vere e proprie imprese specializzate e professionali che hanno avuto una forte evoluzione raggiungendo standard di efficienza e di sicurezza molto elevati.

Gli elementi che caratterizzano queste aziende sono:

- La struttura organizzativa

- La presenza o meno di un Ufficio Legale interno o esterno in convenzione

- La molteplicità dei servizi offerti

- L'operatività territoriale (regionale, nazionale, estero)

- L'offerta economica

In linea di massima (anche se ogni azienda può offrire tutti o parte dei servizi) l'attività si svolge con:

- Presa in carico della pratica

- Messa in mora

- Phone collection (recupero crediti telefonico)

- Home collection (recupero crediti domiciliare)

- Report finale con incasso o relazione di scarico in caso di esito negativo.

Tutte le informazioni reperite in corso di esazione potranno poi essere utilizzate o per il discarico fiscale o per una successiva azione legale.

Pur essendo remunerate a success fee (cioè a risultato positivo) il costo è di norma molto contenuto.

25CENTRALE RISCHI BANCA D'ITALIA

La Centrale dei rischi (CR) è un sistema informativo, gestito dalla Banca d’Italia, che raccoglie le informazioni fornite da banche e società finanziarie (di seguito “intermediari”) sui crediti che esse concedono ai loro clienti.

Le informazioni non hanno valore certificativo.

La Centrale Rischi comunica mensilmente agli intermediari il debito totale verso il sistema creditizio di ciascun cliente segnalato.

La Centrale Rischi non è una “black list” relativa cioè unicamente ai cattivi pagatori, né un archivio dei ritardi di pagamento: la Centrale dei rischi raccoglie, infatti, informazioni positive e negative.

L’iscrizione in Centrale Rischi non determina automatismi di valutazione del merito creditizio della clientela (la CR è solo uno degli elementi informativi a disposizione delle banche e degli intermediari finanziari).

Il mancato pagamento di una rata non determina automaticamente una classificazione negativa (come ad esempio la classificazione a sofferenza).

I dati CR non hanno natura certificativa dell’esposizione della clientela verso il sistema creditizio e sono segnalati sulla base di criteri convenzionali di rappresentazione nel relativo modello dei dati.

Partecipano al servizio centralizzato dei rischi i seguenti soggetti:

- la Banca d’Italia che gestisce il servizio;

Inoltre partecipano gli intermediari segnalanti:

- banche iscritte nell'albo di cui all'art. 13 del Testo unico bancario (banche italiane e filiali di banche comunitarie ed extracomunitarie stabilite nel territorio della Repubblica);

- Società finanziarie iscritte nell'albo unico di cui all’articolo 106 del Testo unico bancario;

- Società di cartolarizzazione dei crediti (c.d. società veicolo o SV)

- Società cessionarie per la garanzia di obbligazioni bancarie (c.d. società di covered bond) di cui alla legge 30 aprile 1999, n. 130;

- Organismi di Investimento Collettivo del Risparmio (OICR) che investono in crediti;

- Società di assicurazioni, se erogano crediti;

- I soggetti segnalati: cioè le persone fisiche, le imprese iscritte alla Camera di commercio, le associazioni, le ditte individuali, le amministrazioni pubbliche etc. che hanno rapporti di credito e/o garanzia con un intermediario segnalante.

Chi può conoscere i dati della Centrale Rischi?

I dati delle Centrali Rischi possono essere conosciuti da: intermediari partecipanti; i soggetti segnalati; Banca d’Italia e altre Autorità di controllo; Autorità Giudiziaria.

Le informazioni CR sono nominative e hanno carattere riservato.

La Banca d’Italia non è tenuta ad acquisire il consenso per il trattamento delle informazioni di CR in quanto le utilizza per finalità di controllo degli intermediari e dei mercati creditizi e finanziari e di tutela della loro stabilità (cfr. Testo Unico sulla Privacy).

Come si accede ai propri dati registrati nella Centrale Rischi?

Il servizio è gratuito e i dati sono disponibili dal 1° gennaio 1989 presso una delle Filiali della Banca d’Italia. Il modulo di accesso ai dati può essere inviato via posta, pec, fax o consegnato allo sportello di una filiale. L’elenco delle Filiali è consultabile sul sito della Banca d’Italia al seguente link: https://www.bancaditalia.it/chisiamo/organizzazione/filiali/index.html

Come funziona la Centrale Rischi?

- Rilevazione mensile: Gli intermediari sono tenuti a comunicare mensilmente alla Banca d’Italia i rapporti di credito e/o garanzia con la propria clientela. Le segnalazioni mostrano la situazione di ciascun cliente all’ultimo giorno del mese e devono essere inviate entro il 25° giorno del mese successivo.

- Rilevazioni inframensili: Nel corso del mese, gli intermediari comunicano tempestivamente alla CR informazioni di tipo qualitativo (che non contengono importi): 1) gli eventi che hanno interessato la propria clientela; in particolare comunicano il passaggio dei crediti a sofferenza e l’estinzione della segnalazione a sofferenza; 2) la regolarizzazione dei ritardi di pagamento relativi ai singoli finanziamenti a scadenza e il “rientro” degli sconfinamenti persistenti da più di 90 giorni riguardanti finanziamenti revolving.

- Soglia di segnalazione: Gli intermediari segnalano l’intera posizione nei confronti del singolo cliente se, alla data di riferimento (fine mese), essa è pari o superiore a 30.000 euro. I crediti in sofferenza e i passaggi a perdita di sofferenze vanno comunque segnalati, a prescindere dall’importo.

- Cessazione della segnalazione: Gli intermediari non devono più inviare la segnalazione a partire dal mese nel corso del quale la posizione complessiva del cliente è scesa sotto la soglia di segnalazione oppure è estinta. Il venir meno dell’obbligo di segnalazione non comporta la cancellazione delle segnalazioni relative alle date precedenti.

- Rettifiche alle segnalazioni: Se ci sono errori nelle segnalazioni trasmesse, gli intermediari devono inviare subito le relative rettifiche. La CR acquisisce le rettifiche e le comunica immediatamente a tutti gli intermediari che avevano ricevuto l’informazione errata. Il processo di aggiornamento è continuo; ne consegue che i dati presenti negli archivi della CR possono subire variazioni anche in intervalli di tempo minimi. Solo gli intermediari possono rettificare i dati segnalati; essi sono infatti i titolari dei rapporti con la clientela e dispongono della relativa documentazione. Gli intermediari sono gli unici responsabili dell'esattezza delle informazioni trasmesse alla CR. La Banca d’Italia non può modificare di propria iniziativa le segnalazioni ricevute.

Quali sono i diritti dei segnalati in Centrale Rischi?

- Diritto di accesso, ossia il diritto di accedere gratuitamente ai dati CR registrati a proprio nome (informazioni positive; informazioni negative; informazioni qualitative; informazioni quantitative; informazioni sugli intermediari che hanno prodotto richieste di prima informazione).

- Diritto di delegare un soggetto ad accedere ai dati a nome proprio.

- Diritto di riservatezza: oltre agli intermediari partecipanti non è consentito a soggetti TERZI di conoscere le informazioni presenti in CR (tranne magistratura e casi di legittimazione).

- Diritto alla correttezza dei dati: è possibile contestare i dati segnalati qualora gli stessi non siano veritieri e chiederne la rettifica agli intermediari (cfr. la Guida alla lettura del prospetto).

- Diritto all’informativa (anche preventiva): gli intermediari sono tenuti a informare preventivamente il consumatore la prima volta che segnalano a una banca dati informazioni negative a suo nome. Se il rifiuto della domanda di credito si basa sulle informazioni presenti in una banca dati, il finanziatore informa il consumatore immediatamente e gratuitamente del risultato della consultazione e degli estremi della banca dati. Gli intermediari devono informare per iscritto il cliente e gli eventuali coobbligati (garanti, soci illimitatamente responsabili) la prima volta che lo segnalano a sofferenza.

26CESSIONE DEI CREDITI: CHE TIPO DI CREDITI SI POSSONO CEDERE?

Essenzialmente sono tre le tipologie di crediti che si possono cedere:

- Cessione di crediti in essere non scaduti: si tratta essenzialmente di operazione di factoring o di anticipi fatture (tramite sportelli bancari); in questa ipotesi il cedente dovrà pagare una commissione e/o una percentuale sull’importo ceduto, ma in compenso riceverà una alta percentuale del valore del credito (80-90%).

- Cessione di crediti scaduti (insolvenze): possono essere ceduti dopo una attenta “due diligence” (valutazione del credito, dell’esigibilità, per determinarne il prezzo di acquisto); il cessionario liquiderà un importo determinato in base alla reale possibilità di incasso del credito, dei costi per il recupero e al margine di ricavo. L’importo di acquisto da parte del cessionario è una percentuale sul valore nominale del credito ed è fortemente variabile, condizionata dalla effettiva recuperabilità (può variare da un 2% a un 25-30% dell’importo ceduto; difficilmente supera questa percentuale).

- Cessione di crediti per pulizia di bilancio: in questo caso si tratta essenzialmente di crediti irrecuperabili e la cessione diventa onerosa. Va detto che non tutti i crediti iscritti a bilancio sono effettivamente irrecuperabili e che una preventiva attività di recupero crediti potrebbe portare a innegabili benefici (incasso di quanto dovuto, miglior rating, accessibilità al credito facilitata, meno tasse da pagare).

27PERCHE' CEDERE UN CREDITO?

La cessione del credito avviene con un accordo tra un creditore e un soggetto terzo (persona fisica o giuridica) a cui il creditore decide di cedere il proprio credito.

Una volta effettuata la cessione, il terzo sarà legittimato a procedere per la riscossione nei confronti del debitore in quanto diventerà il nuovo titolare del credito.

Tre sono i soggetti interessati:

1) Creditore originario (cedente)

2) Soggetto terzo a cui viene ceduto il credito (cessionario)

3) Debitore (ceduto)

La cessione del credito è disciplinata dagli articoli 1260 e successivi del Codice Civile e può essere a titolo gratuito o a titolo oneroso.

Secondo il codice civile non è previsto che il debitore debba fornire il suo consenso alla cessione del credito, ma è comunque indispensabile che il ceduto venga portato a conoscenza del trasferimento in modo da sapere a chi dovrà effettuare il pagamento.

La cessione avrà effetto solo quando il debitore l’avrà accettata o quando ne avrà ricevuto notifica.

Per la legge, quindi, è indifferente che il debitore effettui il pagamento ad un soggetto piuttosto che ad un altro.

La cessione del credito può essere di due tipi:

- Cessione Pro Soluto, si verifica quando il creditore che cede il credito garantisce al cessionario soltanto la sua esistenza, non dando garanzie relative al fatto che il debitore provveda effettivamente al pagamento; in questo caso, quindi, il rischio dell’inadempimento passa al cessionario.

- Cessione Pro Solvendo: il creditore cedente deve garantire l’esistenza del credito e anche la solvibilità del debitore (il credito viene ceduto previo pagamento di un corrispettivo e il creditore dovrà garantire che non esistano altri soggetti che possano rivendicare la proprietà del credito); Se il debitore ceduto non provvede al pagamento, quindi, il cessionario ha diritto di rivalersi sul cedente.

Esclusioni:

Non tutti i crediti possono essere ceduti.

Sono esclusi:

- crediti strettamente personali, come i crediti alimentari;

- crediti il cui trasferimento risulta espressamente vietato dalla legge (ad es.: crediti dei minori, crediti vantati verso lo Stato o altre Pubbliche Amministrazioni per i contratti di somministrazioni, forniture o appalti in corso, ecc.)

- crediti la cui cessione è stata espressamente esclusa in un accordo sottoscritto dalle parti.

28Titolare effettivo: chi è? quali sono gli obblighi?

Secondo la normativa antiriciclaggio, per Titolare Effettivo si intende la “persona fisica che possiede o controlla un’entità giuridica ovvero ne risulta beneficiaria”.

In altre parole è la persona fisica che possiede e/o controlla una impresa, oppure titolari effettivi possono essere anche più persone fisiche che però devono essere tra loro legate da rapporti e relazioni tali da essere idonee a realizzare il possesso o il controllo della società (patti parasociali, vincoli contrattuali contitolarità di partecipazione, etc.) .

Il titolare effettivo (o i titolari effettivi) rispondono ad almeno una delle seguenti condizioni:

- la proprietà diretta, con la titolarità di una partecipazione superiore al 25% del capitale,

- la proprietà indiretta, se la stessa titolarità è detenuta tramite società controllate, società fiduciarie o per interposta persona.

Per comunicare i dati del Titolare Effettivo è possibile utilizzare:

- il nuovo applicativo DIRE, (servizio web delle Camere di Commercio per compilare e inviare online Depositi e Istanze al Registro Imprese, per presentare le istanze che devono essere firmate con firma digitale).

- oppure le altre soluzioni di mercato, aggiornate con la modulistica ministeriale per la compilazione e l’invio delle istanze.

Attenzione al fatto che, occorre:

- aver sottoscritto un contratto per l’utilizzo del servizio Telemaco,

- disporre di un dispositivo di Firma Digitale e di un indirizzo di posta elettronica certificata (PEC), per ricevere le comunicazioni da parte della Camera di Commercio.

Comunicazione dati Titolare effettivo: soggetti obbligati:

Il primo popolamento del registro dei titolari effettivi avviene mediante le comunicazioni della titolarità effettiva cui sono tenute:

- le imprese persone giuridiche già costituite (cioè ‘già iscritte’ nel registro delle imprese) al 9 ottobre 2023

- le persone giuridiche private già costituite (cioè già iscritte nell’apposito registro) al 9 ottobre 2023;

- i trust e gli istituti giuridici affini già costituiti al 9 ottobre 2023

La scadenza da rispettare è il sessantesimo giorno successivo alla data indicata ossia l’adempimento deve quindi essere effettuato entro il giorno 11 dicembre 2023.

Regola differente per i soggetti neocostituiti dopo il 9 ottobre 2023.

In questo caso le scadenze da rispettare sono:

- a) per le spa, srl, sapa, società consortili per azioni, in accomandita per azioni e a responsabilità limitata e società cooperative neocostituite la comunicazione della titolarità effettiva deve essere trasmessa all’ufficio del registro delle imprese entro 30 giorni dall’iscrizione nel registro delle imprese;

- b) per le persone giuridiche private neocostituite la comunicazione della titolarità effettiva deve essere trasmessa all’ufficio del registro delle imprese entro 30 giorni dall’iscrizione nel registro delle persone giuridiche private;

- c) per i trust e gli istituti giuridici affini (mandati fiduciari) neocostituiti la comunicazione deve essere trasmessa entro trenta giorni dalla costituzione.

Ai sensi del D.L. n 55/2023 gli amministratori delle imprese dotate di personalità giuridica e il fondatore, ove in vita, oppure i soggetti cui è attribuita la rappresentanza e l’amministrazione delle persone giuridiche private comunicano all’ufficio del registro delle imprese della Camera di commercio territorialmente competente i dati e le informazioni relativi alla titolarità effettiva, acquisiti ai sensi dell’articolo 22, commi 3 e 4, del decreto antiriciclaggio, per la loro iscrizione e conservazione nella sezione autonoma del registro delle imprese.

Il fiduciario di trust o di istituti giuridici affini comunica all’ufficio del registro delle imprese della Camera di

commercio territorialmente competente i dati e le informazioni relativi alla titolarità effettiva, acquisiti ai sensi dell’articolo 22, comma 5, del decreto antiriciclaggio per la loro iscrizione e conservazione nella sezione speciale del registro delle imprese.

Attenzione al fatto che, la pratica di comunicazione della titolarità effettiva, firmata digitalmente dall’obbligato, deve essere trasmessa:

- da un soggetto abilitato all’invio telematico, che potrà essere l’obbligato stesso,

- oppure un intermediario abilitato.

Comunicazione dati Titolare effettivo: le sanzioni per omissioni:

L’omessa comunicazione delle informazioni sul titolare effettivo è punita sul piano amministrativo con la sanzione pecuniaria da 103 euro a 1.032 euro.

La Camera di commercio territorialmente competente provvede all’accertamento e alla contestazione della violazione dell’obbligo e all’irrogazione della relativa sanzione amministrativa.

29Cosa sono le SIC Centrali Rischio Private?

Oltre alla Centrale Rischi della Banca d’Italia operano sul territorio nazionale anche altri sistemi di rilevazione centralizzata dei rischi – denominati Sistemi di informazioni creditizie (SIC) – di natura privata e non gestiti dalla Banca d’Italia.

I SIC attivi in Italia sono Experian, Consorzio Tutela Credito, Crif, e Assilea.

Il funzionamento dei SIC è disciplinato dal “codice di deontologia e di buona condotta per i sistemi informativi gestiti da soggetti privati in tema di crediti al consumo, affidabilità e puntualità nei pagamenti” (in G.U. 23 dicembre 2004, n. 300) emanato ai sensi dell’art. 117 del Testo Unico sulla Privacy (D.lgs. 196/2003).

Il Sistema di Informazioni Creditizie (SIC) sono banche dati che raccolgono le informazioni sui finanziamenti che gli istituti di credito hanno erogato o che sono stati richiesti da individui o aziende.

Questi sistemi permettono agli Istituti di credito o alle finanziarie di verificare l’affidabilità creditizia del richiedente: accedendo alle informazioni contenute in un SIC una banca può scoprire se la persona o azienda che ha richiesto un prestito avrà le capacità economiche per ripagarlo, se ha già dei finanziamenti in atto, se in passato ha rimborsato regolarmente un finanziamento, o se al contrario l’ha fatto in maniera irregolare.

I dati delle Centrali Rischi possono essere conosciuti da: intermediari partecipanti; i soggetti segnalati; Banca d’Italia e altre Autorità di controllo; Autorità Giudiziaria.

Perché è importante non avere segnalazioni in Centrali Rischi?

Essere segnalati nella Centrale Rischi non vuol dire essere per forza dei cattivi pagatori, ma piuttosto avere nei confronti di un intermediario un credito o una garanzia pari o superiore alla soglia di segnalazione (250 euro per le sofferenze, 30.000 euro negli altri casi).

Le informazioni contenute saranno disponibili per tutte le altre banche o società finanziarie alle quali il soggetto si rivolgerà per avere un successivo prestito: dal database potrà risultare che l’utente paga o ha pagato regolarmente il debito, oppure che lo stesso è considerato un cattivo pagatore perché ha rimborsato in ritardo, o non ha versato una o più rate del prestito contratto.

Questo aspetto è importante nel momento in cui ci si voglia o si debba rivolgere ad una banca o ad una finanziaria per ottenere un credito.

Una segnalazione potrebbe comportare l’impossibilità di ottenere l’erogazione del credito.

30Quanto tempo ci vuole per essere cancellati da una Centrale Rischi?

In generale, le segnalazioni di ritardi nei pagamenti rimangono nel database del SIC per un periodo di tre anni a partire dalla data di estinzione del finanziamento.